Từ khóa: rủi ro tập trung tín dụng, ngân hàng thương mại, cho vay bất động sản, nợ xấu

Summary

Credit concentration risk is one of the specific causes of financial difficulties for banks around the world. Credit concentration risk occurs when a bank's credit portfolio structure focuses on one customer, one group of customers or one business industry. In Vietnam, in recent years, the level of credit concentration at some banks has increased significantly, posing potential risks for commercial banks themselves as well as for the financial system. The article summarizes credit concentration risk, the impact of credit concentration risk, evaluates the current situation of credit concentration at some Vietnamese commercial banks and proposes recommendations to limit credit concentration risk.

Keywords: credit concentration risk, commercial banks, real estate loans, non-performing loans

GIỚI THIỆU

Hệ thống ngân hàng Việt Nam đã trở nên lành mạnh hơn so với giai đoạn 10 năm trước khi tỷ lệ nợ xấu được kiểm soát và tỷ lệ bao phủ nợ xấu được cải thiện đáng kể. Tuy nhiên, một khía cạnh khác của rủi ro tín dụng đang lớn dần đó là rủi ro tập trung tín dụng tại một số ngân hàng đang ngày càng gia tăng ở mức độ nghiêm trọng. Báo cáo của Ngân hàng Nhà nước (NHNN) năm 2021 cho thấy, tổng dư nợ tín dụng mà ngân hàng cho các doanh nghiệp lớn vay đạt hơn 3,2 triệu tỷ đồng, chiếm đến hơn 30% tổng dư nợ nền kinh tế với mức nợ xấu chiếm tỷ lệ 1,65%. Mức nợ xấu của các doanh nghiệp có dư nợ từ 5.000 tỷ đồng trở lên là 2,42%, cao hơn tỷ lệ nợ xấu chung của hệ thống. Điều này cho thấy, chất lượng cho vay các khách hàng lớn không phải lúc nào cũng hiệu quả như kỳ vọng. Chính vì vậy, việc nghiên cứu về thực trạng rủi ro tín dụng tập trung tại các NHTM Việt Nam có ý nghĩa lý luận và thực tiễn sâu sắc.

THỰC TRẠNG RỦI RO TẬP TRUNG TÍN DỤNG TẠI CÁC NHTM VIỆT NAM

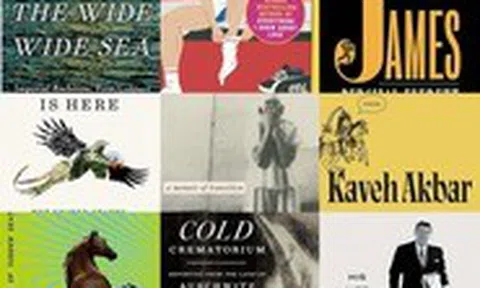

Hiện tượng tập trung cho vay vào một ngành, một lĩnh vực xuất hiện phổ biến tại các NHTM Việt Nam trong các năm 2021 và 2022, điển hình ở một số ngành, như: bất động sản (BĐS); thương mại; bán buôn, bán lẻ sửa chữa ô tô, mô tô, xe máy và xe động cơ; hoạt động làm thuê các công việc trong hộ gia đình, sản xuất sản phẩm vật chất và dịch vụ tự tiêu dùng hộ gia đình (Hình 1).

Trong hai năm 2021 và 2022, Techcombank có tỷ trọng cho vay BĐS lần lượt lên đến 51,7% và 56,1%. Tỷ trọng cho vay vào lĩnh vực Bán buôn, bán lẻ sửa chữa ô tô, mô tô, xe máy và xe động cơ đều đạt mức trên 30% trong cả hai năm 2021 và 2022 tại 3 ngân hàng lớn là Agribank, BIDV và Vietinbank. Lĩnh vực Hoạt động làm thuê các công việc trong hộ gia đình, sản xuất sản phẩm vật chất và dịch vụ tự tiêu dùng hộ gia đình ghi nhận tỷ trọng cho vay lớn ở mức 54% và 58,3% trong giai đoạn này của TPBank, còn MBBank duy trì ở mức thấp hơn, nhưng vẫn rất cao, lần lượt là 32,6% và 29,6%. Cho vay đối với lĩnh vực Thương mại được tập trung mạnh ở hai ngân hàng ACB và VCB với tỷ trọng dao động quanh mức 20%.

Ngoại trừ lĩnh vực cho vay BĐS, việc tập trung tín dụng với tỷ trọng cao vào các lĩnh vực trên chưa bộc lộ dấu hiệu rủi ro rõ nét bởi các ngành này bao phủ tương đối rộng các ngành nhỏ trong đó.

Hình 1: Tỷ lệ tập trung tín dụng tại một số NHTM Việt Nam

Đơn vị: %

|

| Nguồn: Báo cáo tài chính của các NHTM |

Trong 6 tháng đầu năm 2023, dư nợ lĩnh vực BĐS tiếp tục được ghi nhận đạt mức quy mô lớn tại một số NHTM. Techcombank đứng đầu hệ thống với quy mô cho vay ngành BĐS trên 325 nghìn tỷ đồng, VCB và BIDV đứng thứ 2 và thứ 3 với dư nợ cho vay ngành BĐS dao động quanh mức 300 nghìn tỷ đồng (Hình 2).

Hình 2: Dư nợ BĐS tại một số NHTM 6 tháng đầu năm 2023

Đơn vị: Tỷ đồng

|

| Nguồn: Báo cáo khu vực doanh nghiệp và bất động sản của NHNN (2023) |

Theo Báo cáo khu vực doanh nghiệp và bất động sản của NHNN (2023), trong quý II/2023, tốc độ tăng trưởng dư nợ tín dụng đối với lĩnh vực BĐS tăng 4,68% so với cuối quý IV/2022 và tăng 13,48% so với cùng kỳ. Tổng dư nợ tín dụng trong lĩnh vực BĐS đạt 2.701 nghìn tỷ đồng, chiếm 21,63% tổng dư nợ nền kinh tế. Agribank và nhóm NHTM cổ phần nhà nước đang duy trì dư nợ cho vay BĐS ở mức cao đạt 1.046 nghìn tỷ đồng, chiếm 38,74% dư nợ BĐS toàn ngành. Nhóm NHTM cổ phần chiếm 55% dư nợ BĐS toàn ngành, trong đó có thể kể đến một số ngân hàng nổi bật trong nhóm này, như: Techcombank 326,16 nghìn tỷ đồng – đứng đầu nhóm; MB 147,09 nghìn tỷ đồng và VIB 112,02 nghìn tỷ đồng. Trong bối cảnh thị trường BĐS vẫn còn nhiều bất ổn, thì việc tăng dư nợ BĐS tiềm ẩn nhiều nợ xấu cho các NHTM trong những quý sau.

Xét theo mục đích sử dụng vốn vay, theo Bảng 1, tín dụng BĐS vẫn phân bổ nhiều vào phân khúc nhà ở (chiếm 60,16% tổng dư nợ tín dụng đối với BĐS), nhằm đáp ứng nhu cầu mua nhà của người dân. Tuy nhiên, mức tăng trưởng trong dư nợ tín dụng ở phân khúc này lại không cao, chỉ tăng 1,26% so với tháng 12/2022. Dư nợ tín dụng nhà ở xã hội vẫn chiếm tỷ trọng rất thấp (0,48%) so với tổng dư nợ tín dụng BĐS. Tín dụng BĐS cho nhu cầu quyền sử dụng đất giảm 1,2% so với cuối tháng 12/2022. Dư nợ tín dụng đầu tư vào Khu công nghiệp chế xuất; Khu du lịch, nghỉ dưỡng, sinh thái; Văn phòng, cao ốc chiếm tỷ trọng ở mức thấp lần lượt là 2,97%; 4,27% và 2,08% (Bảng 1).

Bảng 1: Cơ cấu tín dụng BĐS phân theo mục đích vay

| STT | Mục đích vay | Dư nợ BĐS (tỷ đồng) | Tỷ trọng trong tổng dư nợ BĐS (%) | Tăng trưởng so với tháng 12/2022 (%) |

| 1 | Quyền sử dụng đất | 526.650 | 19,5 | -1,23 |

| 2 | Khu công nghiệp, khu chế xuất | 80.169 | 2,97 | 16,27 |

| 3 | Văn phòng, cao ốc | 56.204 | 2,08 | 9,53 |

| 4 | Nhà hàng, khách sạn, khu du lịch, sinh thái, nghỉ dưỡng | 115.466 | 4,27 | 29,85 |

| 5 | Nhà ở | 1.625.185 | 60,16 | 1,26 |

| 6 | Kinh doanh BĐS khác | 297.702 | 11,02 | 27,57 |

Nguồn: Báo cáo khu vực doanh nghiệp và bất động sản của NHNN (2023)

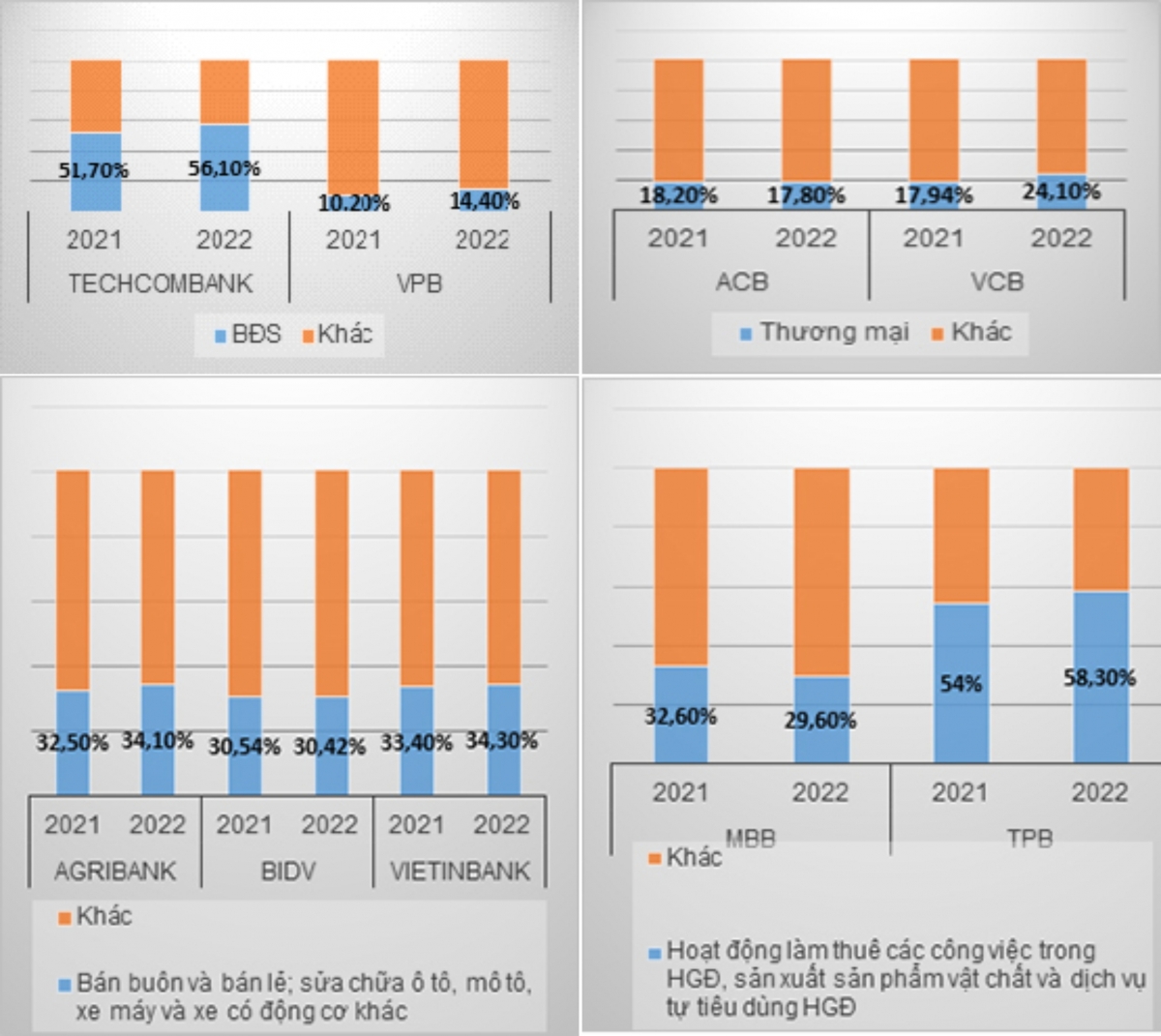

Hình 3: Kế hoạch tăng trưởng tín dụng của ngân hàng năm 2023 và mức hoàn thành kế hoạch trong 6 tháng đầu năm 2023

|

| Nguồn: Báo cáo 6 tháng đầu năm 2023 ngành Ngân hàng của NHNN |

Hình 3 cho thấy, tăng trưởng cho vay kinh doanh BĐS trong 6 tháng đầu năm 2023 của hệ thống NHTM tập trung chủ yếu vào các doanh nghiệp BĐS quy mô vừa và nhỏ, trong khi mức tăng trưởng của các doanh nghiệp niêm yết gần như không đáng kể. Xét về nhu cầu vốn BĐS của các doanh nghiệp phát triển BĐS và các cá nhân mua nhà có thể thấy khả năng hấp thụ vốn để mua nhà ở có thể vẫn ở mức thấp trong thời gian tới. Như vậy, tăng trưởng tín dụng BĐS tập trung cao ở các doanh nghiệp phát triển BĐS và hầu hết các ngân hàng đã hoàn thành hoặc hoàn thành trên 50% kế hoạch tăng trưởng tín dụng của năm 2023 chỉ sau 6 tháng đầu năm, gồm các ngân hàng: TPB, TCB, MSB, MBB, LPB và BID, có nguy cơ góp phần làm tăng nợ xấu của các NHTM.

ẢNH HƯỞNG CỦA RỦI RO TẬP TRUNG TÍN DỤNG

Nhiều nhà nghiên cứu đã chỉ ra ảnh hưởng tiêu cực của rủi ro tập trung tín dụng đến chất lượng tín dụng của ngân hàng, như: Düllmann và Masschelein (2006); Deutsche Bundesbank (2006); York (2007); Rahman (2010). Cho dù chưa thực sự bóc tách được ảnh hưởng trực tiếp của rủi ro tập trung tín dụng đến chất lượng tín dụng tại các NHTM Việt Nam, nhưng những số liệu về tỷ lệ nợ xấu cũng thể hiện, chất lượng tín dụng giảm đi, có nguyên nhân đến từ rủi ro tập trung tín dụng.

Theo đó, Hình 4 cho thấy, giai đoạn 2020-2022 ghi nhận sự gia tăng trong tỷ lệ nợ xấu tại các NHTM Việt Nam. Tỷ lệ nợ xấu nội bảng trung bình của toàn hệ thống trong năm 2022 ở mức 2%/tổng dư nợ, trong đó, một số ngân hàng có tỷ lệ nợ xấu vượt quá 3%, như: VietBank, BaoVietBank, NCB và một số NH có tỷ lệ nợ xấu lớn hơn 2,5%, như: ABBank, BVBank, PVcomBank, SHB, PGB.

Hình 4: Tỷ lệ nợ xấu các năm 2020-2022 của các NHTM

|

| Nguồn: Báo cáo tài chính của các NHTM |

Sang đến năm 2023, theo số liệu từ NHNN cập nhật đến tháng 7/2023 cho thấy, tỷ lệ nợ xấu nội bảng ở mức 3,56%, cao hơn mức 2% cuối năm 2022 và mức 1,69% cuối năm 2020. Tỷ lệ nợ xấu nội bảng, nợ bán cho Công ty TNHH Một thành viên Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa xử lý và nợ tiềm ẩn của hệ thống các tổ chức tín dụng ở mức 6,16% so với tổng dư nợ (T.V, 2023).

Bên cạnh tỷ lệ nợ xấu toàn ngành gia tăng đến từ hoạt động cho vay nói chung của các NHTM, thì nợ xấu xét riêng trong lĩnh vực BĐS cũng có sự gia tăng mạnh. Khối lượng nợ xấu BĐS tăng 50,84% so với tháng 12/2022 và tỷ lệ nợ xấu quý II/2023 hiện ở mức 2,4%. Do khả năng thanh khoản của các doanh nghiệp phát triển BĐS rất khó khăn từ nửa cuối năm 2022 đến nay, nên hoạt động cho vay đối với khu vực BĐS tiểm ẩn rủi ro cao và cần được giám sát chặt chẽ. Trong 6 ngân hàng có tỷ lệ nợ xấu lĩnh vực BĐS cao nhất dao động từ 15,06% đến 47,17% (Bảng 2), có 3 ngân hàng vẫn tiếp tục duy trì mức tăng trưởng dư nợ BĐS dương ở quý 2/2023. Như vậy, rủi ro nợ xấu vẫn còn nguy cơ tiếp tục tăng cao trong thời gian tới.

Bảng 2: Tỷ lệ nợ xấu lĩnh vực BĐS ở các NHTM quý 2/2023

| STT | NHTM | Tỷ lệ nợ xấu BĐS (%) | Dư nợ BĐS (tỷ đồng) | Tăng trưởng dư nợ BĐS so với quý I/2023 |

| 1 | NHTM TNHH MTV Đại Dương | 47,17 | 8.273 | -5,10 |

| 2 | NHTM Cổ phần Đông Á | 37,19 | 7.660 | 5,15 |

| 3 | NHTM Cổ phần Quốc dân | 28,9 | 23.503,13 | -2,13 |

| 4 | NHTM Dầu khí toàn cầu | 15,55 | 3.522,95 | 0,91 |

| 5 | NHTM Cổ phần Sài Gòn | 28,48 | 11.410,31 | -5,67 |

| 6 | NHTM TNHH MTX Xây dựng Việt Nam | 15,06 | 8.574,17 | 2,21 |

Nguồn: Báo cáo khu vực doanh nghiệp và BĐS của NHNN (2023)

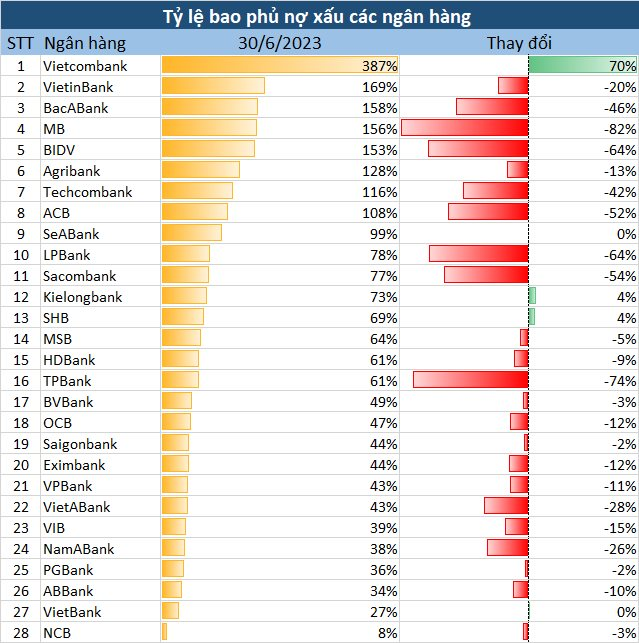

Ngoài tỷ lệ nợ xấu toàn ngành tăng mạnh, thì các số liệu về tỷ lệ bao phủ nợ xấu tại các NHTM cũng phản ánh mức độ rủi ro tín dụng cao khi tỷ lệ này sụt giảm nhanh ở hầu hết các ngân hàng (Hình 5). Tỷ lệ bao phủ nợ xấu trung bình giảm từ 127% còn 105%. Vietcombank tiếp tục giữ vị trí đầu bảng về tỷ lệ bao phủ nợ xấu quý II/2023 với hơn 387%, tăng 68 điểm % so với cuối năm 2022. Tiếp đó là VietinBank với 169% dù đã giảm hơn 20 điểm %. Chỉ có 8 ngân hàng có tỷ lệ bao phủ nợ xấu trên 100%, trong khi 20 NHTM ghi nhận tỷ lệ bao phủ nợ xấu dưới mức 100%. Mặc dù MB có tỷ lệ bao phủ nợ xấu đạt 156%, nhưng lại được ghi nhận tỷ lệ giảm rất mạnh ở mức 82 điểm % so với cùng kỳ năm trước. Ngoại trừ Vietcombank, chỉ có hai ngân hàng có mức tăng tỷ lệ bao phủ nợ xấu ở mức rất nhỏ 4 điểm % là Sacombank và Kienlongbank.

Hình 5: Tỷ lệ bao phủ nợ xấu của các NHTM

|

| Nguồn: Báo cáo tài chính của các NHTM |

MỘT SỐ KHUYẾN NGHỊ ĐỐI VỚI CÁC NHTM VIỆT NAM

Mỗi ngành kinh doanh chịu sự chi phối của các nhân tố thuộc môi trường kinh doanh, như: nhân tố kinh tế, môi trường tự nhiên, quy định của luật pháp, mức độ cạnh tranh… theo những cách khác nhau và vì thế, các nhân tố này sẽ ảnh hưởng đến năng lực kinh doanh và khả năng hoàn trả của các doanh nghiệp hoạt động trong các ngành cụ thể khác nhau. Để quản trị rủi ro tập trung tín dụng vào một ngành, một lĩnh vực đạt hiệu quả, các ngân hàng, nên lưu ý một số vấn đề sau:

Trước hết, các NHTM cần có giải pháp đa dạng lĩnh vực đầu tư vào những ngành có chất lượng hoạt động kinh doanh và mức độ rủi ro phù hợp với khẩu vị và năng lực quản trị rủi ro của ngân hàng. Cùng với đó, với các ngành kinh doanh mà ngân hàng đã duy trì tỷ trọng dư nợ cao hay những ngành kinh doanh có sự sụt giảm lớn trong chất lượng hoạt động kinh doanh đòi hỏi ngân hàng phải thường xuyên cập nhật thông tin, phân tích và có những đánh giá thận trọng để kịp thời điều chỉnh quy mô dư nợ phù hợp.

Thứ hai, riêng đối với lĩnh vực BĐS các ngân hàng cần có biện pháp giám sát và thu hồi nợ đúng hạn với các khoản vay đang trong hạn và giảm dần tỷ trọng đầu tư vào lĩnh vực này cho đến khi thị trường BĐS có những dấu hiệu tích cực hơn. Đối với các khoản cho vay đã quá hạn, các ngân hàng cần xây dựng kế hoạch xử lý nợ phù hợp với điều kiện, đặc điểm cụ thể của từng khách hàng vay vốn.

Thứ ba, thiết lập hạn mức rủi ro tập trung tín dụng cho mỗi ngành, mỗi lĩnh vực cụ thể, trên cơ sở đó tiến hành theo dõi, kiểm tra và cảnh báo sớm khi có các khoản dư nợ vượt hạn mức rủi ro tập trung. Hạn mức rủi ro tập trung tín dụng được xây dựng trên cơ sở tuân thủ quy định về khẩu vị rủi ro, chiến lược quản lý rủi ro và tổng tài sản có rủi ro được phân bổ cho loại rủi ro này của ngân hàng./.

Tài liệu tham khảo

1. Acharya V. V., I. Hasan, A. Saunders (2006), Should banks be diversified? Evidence from individual bank loan portfolios, The Journal of Business, 79(3), 1355–1412.

2. Blasko, M., Sinkey, J. (2006), Bank Asset Structure, Real-Estate Lending, and Risk-Taking, The Quarterly Review of Economics and Finance, 46, 53-81, https://doi.org/10.1006/jfin.2000.030510.1016/j.qref.2004.11.002.

3. Các NHTM Việt Nam (2023), Báo cáo tài chính của các NHTM 6 tháng năm 2023.

4. Deutsche Bundesbank (2006), Concentration risk in credit portfolios”, Monthly Report, retrieved from https://www.bundesbank.de/resource/blob/706648/9506a7c0c5922a1391167ac15aafcb4e/mL/2006-06-concentration-risk-data.pdf.

5. Diallo, B. (2017), Corporate Governance, Bank Concentration and Economic Growth, Emerging Markets Review, 32, https://doi.org/10.1016/j.ememar.2017.05.003.

6. Diallo, B., Zhang, Q. (2017), Bank concentration and sectoral growth: Evidence from Chinese Provinces, Economics Letters, 154, 77-80.

7. Düllmann K, Masschelein N (2006), Sector concentration in loan portfolios and economic capital, Working paper research, 105, retrieved from https://www.nbb.be/doc/ts/publications/wp/wp105en.pdf.

8. Jahn, N., C. Memmel, and A. Pfingsten (2016), Banks’ specialization versus diversification in the loan portfolio: New evidence from Germany, Schmalenbach Business Review, 17, 25–48.

9. Kwoka, J.E., (1977), Large firms dominance and price cost margins in manufacturing industries, Southern Economic Journal, 44, 183–189.

10. Lorenz, M.C. (1905), Methods of measuring the concentration of wealth, Journal of the American Statistical Association, 9, 209–219.

11. NHNN (2023), Báo cáo khu vực doanh nghiệp và bất động sản quý II/2023.

12. NHNN (2021), Báo cáo thường niên năm 2021.

13. NHNN (2023), Báo cáo 6 tháng đầu năm 2023 ngành Ngân hàng.

14. Rahman, A. A. (2010), Financing structure and insolvency risk exposure of Islamic banks, Financial Markets and Portfolio Management, 24(4), 419-440, https://doi.org/10.1006/jfin.2000.030510.1007/s11408-010-0142-x.

15. Tabak, B. M., D. M. Fazio, D. O. Cajueiro (2011), The effects of loan portfolio concentration on Brazilian banks’ return and risk, Journal of Banking and Finance, 35(11), 3065–3076.

16. T.V (2023), Nợ xấu tăng trong quý III phản ánh khó khăn của nền kinh tế, truy cập từ https://baodautu.vn/no-xau-tang-trong-quy-iii-phan-anh-kho-khan-cua-nen-kinh-te-d202217.html.

17. York, Jonathan (2007), Bank concentration risk, The RMA Journal, 34, 52-57.

TS. Đặng Thị Thu Hằng, TS. Vũ Thị Kim Oanh

Khoa Ngân hàng, Học viện Ngân hàng

(Theo Tạp chí Kinh tế và Dự báo, số 03, tháng 02/2024)