Nguyễn Thị Hồng Ngọc

Khoa Kế toán - Tài chính, Trường Đại học Công nghệ Đồng Nai

Email: nguyenthihongngoc@dntu.edu.vn

Tóm tắt

Nghiên cứu về khả năng tự quyết toán thuế thu nhập cá nhân (TNCN) của người dân tại Đồng Nai được thực hiện nhằm đánh giá các yếu tố ảnh hưởng đến khả năng tự thực hiện nghĩa vụ thuế. Nghiên cứu đề xuất mô hình với 4 nhóm yếu tố chính gồm: Yếu tố cá nhân; Yếu tố tổ chức và hỗ trợ; Yếu tố hệ thống và quy trình; Yếu tố môi trường bên ngoài, từ đó kiểm định sự tác động đến hiệu quả tự quyết toán thuế. Kết quả cho thấy yếu tố hệ thống và quy trình có tác động mạnh nhất, tiếp theo là yếu tố cá nhân, tổ chức và hỗ trợ và cuối cùng là môi trường bên ngoài. Nghiên cứu cung cấp các khuyến nghị nhằm cải thiện hệ thống hỗ trợ và nâng cao nhận thức của người dân để tăng cường hiệu quả tự quyết toán thuế.

Từ khóa: Đồng Nai, khả năng tự quyết toán thuế, thuế thu nhập cá nhân

Summary

The study on the ability to self-settle personal income tax of people in Dong Nai was conducted to assess the factors affecting the ability to self-fulfill tax obligations. The study proposes a model with four main groups of factors: Personal factors, Organizational and support factors, System and process factors, and External environmental factors, thereby testing the impact on the effectiveness of the self-settle tax. The results show that the system and process factors have the strongest impact, followed by personal factors, organization and support, and finally, the external environment. The study provides recommendations to improve the support system and raise people's awareness to increase the effectiveness of the self-settle tax.

Keywords: Dong Nai, self-settle tax ability, personal income tax

ĐẶT VẤN ĐỀ

Thuế TNCN là nguồn thu quan trọng trong ngân sách quốc gia, góp phần duy trì các hoạt động công cộng và thúc đẩy sự phát triển kinh tế - xã hội. Việc tự quyết toán thuế không chỉ là trách nhiệm pháp lý, mà còn thể hiện ý thức tuân thủ thuế và mức độ hiểu biết của người dân về chính sách tài chính (Binh và Nguyen, 2020). Tuy nhiên, tại Việt Nam, tỷ lệ người dân tự quyết toán thuế vẫn chưa cao, một phần do những rào cản liên quan đến nhận thức, hệ thống hỗ trợ và môi trường pháp lý (Nguyen và cộng sự, 2022).

Đồng Nai, một tỉnh phát triển với tốc độ đô thị hóa nhanh, có sự đa dạng về ngành nghề và đối tượng nộp thuế, là khu vực tiêu biểu để nghiên cứu vấn đề này. Tuy nhiên, người dân tại đây vẫn gặp nhiều khó khăn trong việc tự thực hiện quyết toán TNCN, như: hạn chế trong việc hiểu các quy định pháp luật, khả năng tiếp cận hệ thống kê khai trực tuyến và sự hỗ trợ từ các tổ chức (Tran, 2023).

Các nghiên cứu trước đây đã tập trung vào việc phân tích hệ thống thuế tại Việt Nam và vai trò của chính sách ưu đãi, nhưng chưa đi sâu vào việc đánh giá các yếu tố tác động đến khả năng tự quyết toán của cá nhân (Hoang, 2021). Do đó, nghiên cứu này được thực hiện nhằm phân tích các yếu tố ảnh hưởng và đề xuất giải pháp cải thiện hiệu quả tự quyết toán TNCN tại Đồng Nai. Kết quả nghiên cứu không chỉ đóng góp vào lý thuyết về hành vi tuân thủ thuế, mà còn mang lại giá trị thực tiễn cho việc xây dựng chính sách và hỗ trợ người nộp thuế.

TỔNG QUAN NGHIÊN CỨU VÀ CƠ SỞ LÝ THUYẾT

Tổng quan nghiên cứu

Thuế TNCN là một trong những công cụ quan trọng của chính sách tài chính nhằm tạo nguồn thu ngân sách ổn định và thúc đẩy công bằng xã hội. Tuy nhiên, ở nhiều quốc gia, bao gồm Việt Nam, việc tự quyết toán TNCN vẫn còn gặp nhiều khó khăn, cả về nhận thức của cá nhân lẫn hiệu quả của hệ thống thuế (Binh và Nguyen, 2020). Các nghiên cứu đã chỉ ra rằng, hành vi tự quyết toán thuế bị ảnh hưởng bởi nhiều yếu tố, từ đặc điểm cá nhân, môi trường tổ chức, đến các yếu tố hệ thống và môi trường bên ngoài (Kirchler và cộng sự, 2008; Alm và cộng sự, 2012).

Nhận thức và hiểu biết về thuế là yếu tố quan trọng quyết định khả năng tự quyết toán. Theo Hoang (2021), cá nhân có hiểu biết rõ ràng về nghĩa vụ thuế thường có khả năng tự hoàn thành các thủ tục cần thiết mà không cần sự trợ giúp từ bên ngoài. Lý thuyết hành vi đự định (TPB) của Ajzen (1991) nhấn mạnh rằng, thái độ, chuẩn mực xã hội và kiểm soát hành vi nhận thức là những yếu tố định hình ý định và hành vi của cá nhân. Điều này đặc biệt đúng trong bối cảnh quyết toán thuế, nơi sự hiểu biết về các quy định pháp luật và khả năng sử dụng hệ thống công nghệ là rất quan trọng.

Sự hỗ trợ từ tổ chức, bao gồm: doanh nghiệp, phòng kế toán và cơ quan thuế, đóng vai trò quan trọng trong việc khuyến khích và hỗ trợ cá nhân tự thực hiện nghĩa vụ thuế. Theo Nguyen và Tran (2023), các doanh nghiệp có trách nhiệm cung cấp thông tin, hướng dẫn, và hỗ trợ kỹ thuật cần thiết để nhân viên thực hiện quyết toán thuế. Nghiên cứu của Alm và cộng sự (2012) cũng chỉ ra rằng, hệ thống hỗ trợ hiệu quả từ cơ quan thuế, như cung cấp các dịch vụ tư vấn trực tuyến, có thể giảm thiểu khó khăn trong quá trình kê khai.

Sự phát triển của công nghệ và hệ thống kê khai thuế điện tử đã mang lại nhiều cải tiến trong việc hỗ trợ cá nhân thực hiện nghĩa vụ thuế. Nghiên cứu của OECD (2019) cho thấy, ở các quốc gia áp dụng chuyển đổi số thành công trong quản lý thuế, như Singapore, tỷ lệ tuân thủ tự nguyện đạt mức rất cao nhờ vào hệ thống kê khai trực tuyến tiện lợi và quy trình đơn giản. Tuy nhiên, tại Việt Nam, hệ thống này vẫn còn nhiều hạn chế, như: giao diện phức tạp, khó sử dụng đối với một số nhóm đối tượng như người lao động phổ thông (Tran, 2023).

Các yếu tố môi trường, như: sự minh bạch của quy định thuế, chính sách ưu đãi và ảnh hưởng từ đồng nghiệp, bạn bè cũng có tác động lớn đến ý thức tự giác quyết toán thuế của cá nhân. Nghiên cứu của Kirchler và cộng sự (2008) chỉ ra rằng, khi hệ thống thuế minh bạch và công bằng, cá nhân cảm thấy có trách nhiệm hơn trong việc thực hiện nghĩa vụ thuế. Tại Việt Nam, các chính sách khuyến khích, như: giảm thuế hoặc miễn thuế tạm thời đã mang lại một số hiệu quả tích cực, nhưng chưa thực sự lan tỏa rộng rãi do thiếu chiến lược truyền thông và hỗ trợ hiệu quả (Nguyen và cộng sự, 2022).

Đồng Nai, một trong những tỉnh công nghiệp phát triển tại Việt Nam, là nơi tập trung nhiều đối tượng nộp thuế đa dạng, từ công nhân, nhân viên văn phòng đến các chủ doanh nghiệp nhỏ. Tuy nhiên, theo Hoang (2021), tỷ lệ tự quyết toán thuế tại đây vẫn chưa đạt kỳ vọng, đặc biệt ở nhóm lao động phổ thông và người có thu nhập trung bình thấp. Hệ thống kê khai thuế điện tử mặc dù đã được triển khai, nhưng còn gặp khó khăn trong việc phổ biến và hỗ trợ người dân ở các khu vực ngoài đô thị.

Cơ sở lý thuyết

Nghiên cứu về hành vi tuân thủ thuế thường được xây dựng dựa trên các lý thuyết kinh điển về hành vi con người, trong đó nổi bật nhất là lý thuyết TPB của Ajzen (1991). Lý thuyết này cho rằng, hành vi của một cá nhân bị chi phối bởi 3 yếu tố chính: thái độ đối với hành vi, chuẩn mực chủ quan và kiểm soát hành vi nhận thức. Trong bối cảnh quyết toán thuế TNCN, thái độ tích cực đối với việc tuân thủ thuế, áp lực xã hội từ đồng nghiệp, bạn bè và niềm tin vào khả năng sử dụng hệ thống kê khai thuế trực tuyến là các yếu tố quyết định ý định thực hiện hành vi này (Kirchler và cộng sự, 2008).

Ngoài ra, lý thuyết Tuân thủ thuế của Allingham và Sandmo (1972) nhấn mạnh vai trò của các yếu tố kinh tế, như: chi phí tuân thủ, lợi ích kinh tế và nguy cơ bị phạt trong việc ảnh hưởng đến hành vi tuân thủ thuế. Tuy nhiên, mô hình này thường bị chỉ trích vì xem nhẹ các yếu tố tâm lý và xã hội, vốn ngày càng được chứng minh là có vai trò quan trọng (Alm và cộng sự, 2012).

Trong bối cảnh hiện đại, sự phát triển của công nghệ thông tin đã làm thay đổi đáng kể cách thức thực hiện nghĩa vụ thuế. Theo OECD (2019), các hệ thống thuế điện tử không chỉ giúp giảm thiểu thời gian và chi phí kê khai thuế, mà còn cải thiện độ minh bạch và tính dễ tiếp cận của quy trình. Điều này đồng thời tăng cường sự kiểm soát hành vi nhận thức, giúp cá nhân cảm thấy tự tin hơn trong việc tự thực hiện các thủ tục thuế (Nguyen và cộng sự, 2022).

Mô hình nghiên cứu

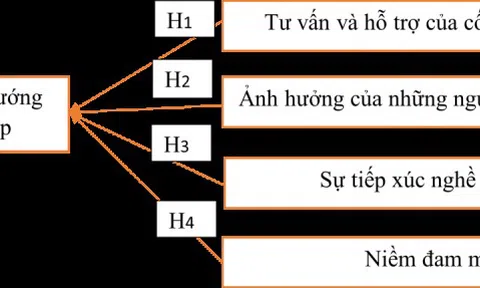

Dựa trên các lý thuyết hành vi và kết quả từ các nghiên cứu trước, nghiên cứu đề xuất các giả thuyết ảnh hưởng đến khả năng tự quyết toán thuế TNCN tại Đồng Nai như Hình 1.

Hình 1: Mô hình nghiên cứu

|

Nguồn: Tác giả đề xuất

Trên cơ sở mô hình nghiên cứu, các giả thuyết được đưa ra như sau:

H1: Yếu tố cá nhân (PL) có ảnh hưởng tích cực đến Khả năng tự quyết toán thuế TNCN. Yếu tố cá nhân bao gồm: Nhận thức, Kiến thức và Thái độ của cá nhân đối với việc tự quyết toán thuế. Theo Ajzen (1991), nhận thức tích cực và sự tự tin có thể thúc đẩy hành vi tự thực hiện. Ngoài ra, nghiên cứu của Hoang (2021) cũng chỉ ra rằng, sự hiểu biết về quy định thuế có mối quan hệ mật thiết với ý định thực hiện nghĩa vụ thuế.

H2: Yếu tố tổ chức và hỗ trợ (OS) có ảnh hưởng tích cực đến Khả năng tự quyết toán thuế TNCN. Sự hỗ trợ từ các tổ chức, bao gồm: doanh nghiệp, phòng kế toán, và cơ quan thuế, đóng vai trò quan trọng trong việc khuyến khích cá nhân thực hiện nghĩa vụ thuế (Nguyen và Tran, 2023). Các dịch vụ hỗ trợ hiệu quả có thể giúp giảm thiểu khó khăn, đồng thời nâng cao tính tự giác của người dân.

H3: Yếu tố hệ thống và quy trình (SP) có ảnh hưởng tích cực đến Khả năng tự quyết toán thuế thu nhập cá nhân. Hệ thống kê khai thuế điện tử và quy trình thực hiện là những yếu tố then chốt giúp tăng cường khả năng tự thực hiện. OECD (2019) cho rằng, hệ thống kê khai thân thiện với người dùng và quy trình minh bạch sẽ giảm đáng kể rào cản trong việc tự quyết toán.

H4: Yếu tố môi trường bên ngoài (EE) có ảnh hưởng tích cực đến Khả năng tự quyết toán thuế TNCN. Các quy định pháp lý, chính sách thuế và ảnh hưởng từ môi trường xã hội cũng có tác động đến ý thức tuân thủ thuế của cá nhân (Kirchler và cộng sự, 2008). Các chính sách rõ ràng và sự khuyến khích từ cộng đồng có thể thúc đẩy cá nhân tự giác thực hiện nghĩa vụ.

H5: Hiệu quả tự quyết toán thuế (ES) chịu ảnh hưởng tích cực từ các yếu tố cá nhân (PL), tổ chức và hỗ trợ (OS), hệ thống và quy trình (SP) và môi trường bên ngoài (EE). Hiệu quả tự quyết toán thuế là biến phụ thuộc thể hiện mức độ cá nhân cảm thấy tự tin, hài lòng và giảm thiểu rủi ro pháp lý sau khi thực hiện quyết toán. Mô hình nghiên cứu kiểm định mức độ tác động của bốn nhóm yếu tố nêu trên đến biến này.

Phương pháp nghiên cứu

Nghiên cứu áp dụng phương pháp định lượng để kiểm định các giả thuyết và mô hình đề xuất. Dữ liệu được thu thập thông qua khảo sát bằng bảng câu hỏi, thiết kế dựa trên thang đo Likert 5 mức độ, từ 1 (Hoàn toàn không đồng ý) đến 5 (Hoàn toàn đồng ý). Thang đo được phát triển dựa trên các nghiên cứu trước (Ajzen, 1991; Kirchler và cộng sự (2008), với các nhóm yếu tố bao gồm: cá nhân, tổ chức và hỗ trợ, hệ thống và quy trình, môi trường bên ngoài. Mẫu nghiên cứu được chọn theo phương pháp lấy mẫu ngẫu nhiên phân tầng, tập trung vào người dân tại Đồng Nai, với tổng số 187 mẫu hợp lệ từ tháng 7-10/2024. Dữ liệu thu thập được phân tích bằng phần mềm SPSS để kiểm định độ tin cậy của thang đo (Cronbach's Alpha), phân tích nhân tố khám phá (EFA) và phân tích hồi quy đa biến (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

KẾT QUẢ NGHIÊN CỨU

Thống kê mô tả

Thống kê mô tả về các đặc điểm nhân khẩu học của mẫu nghiên cứu, bao gồm: giới tính, độ tuổi, trình độ học vấn, thu nhập, ngành nghề và thời gian cư trú tại Đồng Nai. Trong tổng số 187 người tham gia khảo sát, tỷ lệ nam giới chiếm ưu thế (54,7%), so với nữ giới (45,3%). Điều này phản ánh sự đa dạng giới trong mẫu, phù hợp với đặc điểm dân cư tại khu vực Đồng Nai. Về độ tuổi, nhóm từ 36-50 tuổi chiếm tỷ lệ cao nhất (40,1%), tiếp đến là nhóm 25-35 tuổi (24,6%). Nhóm dưới 25 tuổi và trên 50 tuổi có tỷ lệ thấp hơn, lần lượt là 17,1% và 18,2%. Sự phân bố này cho thấy, mẫu nghiên cứu tập trung vào độ tuổi lao động chính, phù hợp với mục tiêu nghiên cứu về hành vi tự quyết toán thuế. Xét về trình độ học vấn, nhóm người có trình độ đại học/cao đẳng (34,8%) và sau đại học (35,8%) chiếm ưu thế. Điều này cho thấy, đa phần người tham gia có mức độ nhận thức và hiểu biết nhất định về thuế, yếu tố quan trọng trong nghiên cứu hành vi tự quyết toán thuế (Ajzen, 1991).

Nhóm có thu nhập từ 20-50 triệu đồng/tháng chiếm tỷ lệ cao nhất (33,7%), cho thấy mức độ thu nhập trung bình khá của mẫu nghiên cứu. Ngoài ra, thời gian cư trú tại Đồng Nai từ 5-10 năm chiếm đa số (45,4%), thể hiện sự ổn định và gắn bó lâu dài của người tham gia với địa phương.

Phân tích độ tin cậy của thang đo

Bảng 1: Thống kê thang đo (n = 413)

| Thang đo | Trung bình thang đo nếu loại biến | Phương sai thang đo nếu loại biến | Tương quan biến tổng | Cronbach’s Alpha nếu loại biến |

| Yếu tố cá nhân (PL) | Hệ số α = 0.787 | |||

| PL1 | 7.88 | 6.936 | 0.507 | 0.775 |

| PL2 | 7.81 | 4.723 | 0.705 | 0.678 |

| PL3 | 7.81 | 5.701 | 0.724 | 0.669 |

| PL4 | 7.80 | 6.765 | 0.481 | 0.787 |

| Yếu tố tổ chức và hỗ trợ (OS) | Hệ số α =0.887 | |||

| OS1 | 7.40 | 4.176 | 0.816 | 0.805 |

| OS2 | 7.35 | 4.518 | 0.781 | 0.838 |

| OS3 | 7.26 | 4.547 | 0.741 | 0.872 |

| Yếu tố hệ thống và quy trình (SP) | Hệ số α =0.813 | |||

| SP1 | 7.26 | 2.568 | 0.653 | 0.755 |

| SP2 | 7.17 | 2.279 | 0.692 | 0.714 |

| SP3 | 7.19 | 2.436 | 0.649 | 0.758 |

| Yếu tố môi trường bên ngoài (EE) | Hệ số α =0.819 | |||

| EE1 | 7.08 | 4.838 | 0.729 | 0.694 |

| EE2 | 7.07 | 5.248 | 0.725 | 0.708 |

| EE3 | 7.50 | 4.993 | 0.582 | 0.854 |

| Hiệu quả tự quyết toán thuế (ES) | Hệ số α =0.810 | |||

| ES1 | 6.80 | 2.945 | 0.656 | 0.746 |

| ES2 | 6.72 | 3.495 | 0.610 | 0.789 |

| ES3 | 6.64 | 2.995 | 0.720 | 0.676 |

Nguồn: Trích xuất từ PLS

Bảng 1 trình bày hệ số Cronbach’s Alpha của các thang đo trong nghiên cứu, đánh giá độ tin cậy nội bộ của các yếu tố. Tất cả các thang đo đều có hệ số Cronbach’s Alpha > 0.7, cho thấy độ tin cậy cao (Nunnally, 1978). Thang đo Yếu tố tổ chức và hỗ trợ (OS) đạt hệ số cao nhất 0.887, phản ánh tầm quan trọng của sự hỗ trợ từ doanh nghiệp và cơ quan thuế (Nguyen và Tran, 2023). Các yếu tố còn lại, bao gồm: Yếu tố cá nhân (PL) và Yếu tố môi trường bên ngoài (EE), đều đạt mức độ tin cậy chấp nhận được, cho thấy độ chính xác trong việc đo lường các yếu tố này.

Kiểm định EFA

Bảng 2: Kiểm định KMO và Bartlett

| Kaiser-Meyer-Olkin Measure of Sampling Adequacy. | 0.727 | |

| Bartlett's Test of Sphericity | Approx. Chi-Square | 1109.466 |

| df | 78 | |

| Sig. |

| |

Nguồn: Trích xuất từ SPSS

Bảng 2 trình bày kết quả kiểm định KMO và Bartlett, đánh giá sự phù hợp của dữ liệu cho phân tích EFA. Kết quả cho thấy, chỉ số KMO = 0.727, vượt qua ngưỡng 0.6, cho thấy mẫu dữ liệu phù hợp với phân tích nhân tố (Kaiser, 1974). Kiểm định Bartlett có giá trị Sig.

Bảng 3: Ma trận xoay các nhân tố

| STT | Biến quan sát | Hệ số tải (biến độc lập và phụ thuộc) | ||||

| 1 | 2 | 3 | 4 | 5 | ||

| 1 | PL1 | 0.730 |

|

|

|

|

| PL2 | 0.842 |

|

|

|

| |

| PL3 | 0.869 |

|

|

|

| |

| PL4 | 0.628 |

|

|

|

| |

| 2 | OS1 |

| 0.901 |

|

|

|

| OS2 |

| 0.886 |

|

|

| |

| OS3 |

| 0.850 |

|

|

| |

| 3 | SP1 |

|

| 0.816 |

|

|

| SP2 |

|

| 0.850 |

|

| |

| SP3 |

|

| 0.860 |

|

| |

| 4 | EE1 |

|

|

| 0.887 |

|

| EE2 |

|

|

| 0.858 |

| |

| EE3 |

|

|

| 0.779 |

| |

| 5 | ES1 |

|

|

|

| 0.849 |

| ES2 |

|

|

|

| 0.820 | |

| ES3 |

|

|

|

| 0.886 | |

Nguồn: Trích xuất từ SPSS

Bảng 3 trình bày ma trận xoay các nhân tố từ phân tích EFA. Kết quả cho thấy, các biến quan sát có hệ số tải cao đối với các yếu tố tương ứng, cho thấy tính hợp lý của việc phân nhóm các biến. Cụ thể, các biến trong Yếu tố cá nhân (PL) có hệ số tải từ 0.628 đến 0.869, cho thấy mối liên hệ mạnh mẽ với yếu tố này (Hair và cộng sự, 2010). Tương tự, các Yếu tố tổ chức và hỗ trợ (OS), Yếu tố hệ thống và quy trình (SP) và Yếu tố môi trường bên ngoài (EE) đều có hệ số tải cao, đảm bảo tính phù hợp của mô hình nghiên cứu (Field, 2009).

Kiểm định sự tương quan

Bảng 4: Ma trận tương quan giữa các nhân tố trong mô hình nghiên cứu

|

| PL | OS | SP | EE | ES | |

| PL | Pearson Correlation | 1 | 0.301** | 0.296** | 0.319** | 0.558** |

| Sig. (2-tailed) |

| 0.001 | 0.001 | 0.001 | 0.001 | |

| N | 187 | 187 | 187 | 187 | 187 | |

| OS | Pearson Correlation | 0.301** | 1 | 0.416** | 0.208** | 0.535** |

| Sig. (2-tailed) | 0.001 |

| 0.001 | 0.001 | 0.001 | |

| N | 187 | 187 | 187 | 187 | 187 | |

| SP | Pearson Correlation | 0.296** | 0.416** | 1 | 0.352** | 0.717** |

| Sig. (2-tailed) | 0.001 | 0.001 |

| 0.001 | 0.001 | |

| N | 187 | 187 | 187 | 187 | 187 | |

| EE | Pearson Correlation | 0.319** | 0.208** | 0.352** | 1 | 0.489** |

| Sig. (2-tailed) | 0.001 | 0.001 | 0.001 |

| 0.001 | |

| N | 187 | 187 | 187 | 187 | 187 | |

| ES | Pearson Correlation | 0.558** | 0.535** | 0.717** | 0.489** | 01 |

| Sig. (2-tailed) | 0,001 | 0,001 | 0,001 | 0,001 |

| |

| N | 187 | 187 | 187 | 187 | 187 | |

Nguồn: Trích xuất từ SPSS

Ghi chú: Ký hiệu **: Cặp biến này có sự tương quan tuyến tính ở mức tin cậy đến 99% (tương ứng mức ý nghĩa 1% = 0.01).

Bảng 4 trình bày ma trận tương quan giữa các nhân tố trong mô hình nghiên cứu. Các kết quả chỉ ra rằng, tất cả các yếu tố đều có mối tương quan tích cực và có ý nghĩa thống kê (p

Kiểm định phương trình hồi quy

Bảng 5: Kết quả phân tích hồi quy

| Mô hình | Hệ số hồi quy chưa chuẩn hóa | Hệ số hồi quy chuẩn hóa | t | Sig. | Thống kê đa cộng tuyến | |||

| B | Sai số chuẩn | Beta | Hệ số phóng đại phương sai | VIF | ||||

| 1 | Hằng số | 0.122 | 0.171 |

| 0.711 | 0.478 |

|

|

| PL | 0.328 | 0.049 | 0.295 | 6.702 |

| 0.828 | 1.208 | |

| OS | 0.165 | 0.035 | 0.209 | 4.645 |

| 0.792 | 1.263 | |

| SP | 0.374 | 0.036 | 0.478 | 10.268 |

| 0.741 | 1.350 | |

| EE | 0.190 | 0.046 | 0.183 | 4.155 |

| 0.825 | 1.212 | |

| R2 hiệu chỉnh: 0.702 Thống kê Durbin-Watson: 1.871 Thống kê F(ANOVA): 110.416 Mức ý nghĩa (Sig. của ANOVA): | ||||||||

Nguồn: Trích xuất từ SPSS

Chỉ tiêu R² hiệu chỉnh = 0.702, cho thấy mô hình hồi quy giải thích được khoảng 70.2% biến thiên trong hiệu quả tự quyết toán thuế, một mức độ khá cao, phản ánh sự phù hợp tốt của mô hình (Hair và cộng sự, 2010). Hơn nữa, chỉ số VIF cho tất cả các yếu tố đều

Bảng 5 trình bày kết quả phân tích hồi quy đa biến, nhằm kiểm định ảnh hưởng của các Yếu tố cá nhân (PL), Yếu tố tổ chức và hỗ trợ (OS), Yếu tố hệ thống và quy trình (SP) và Yếu tố môi trường bên ngoài (EE) đến Hiệu quả tự quyết toán thuế (ES). Kết quả cho thấy, tất cả các yếu tố đều có ảnh hưởng tích cực và có ý nghĩa thống kê đối với hiệu quả tự quyết toán thuế, với hệ số hồi quy chuẩn hóa lần lượt là 0.295 (PL); 0.209 (OS); 0.478 (SP) và 0.183 (EE). Yếu tố hệ thống và quy trình (SP) có tác động mạnh nhất đến Hiệu quả tự quyết toán thuế, điều này phù hợp với nghiên cứu của OECD (2019), cho rằng hệ thống thuế điện tử thuận tiện và quy trình minh bạch giúp nâng cao tỷ lệ tuân thủ. Mặc dù yếu tố cá nhân và hỗ trợ tổ chức cũng có tác động rõ rệt, nhưng yếu tố hệ thống lại chiếm ưu thế, khẳng định vai trò quan trọng của công nghệ trong việc thúc đẩy hành vi tự quyết toán thuế (Nguyen và Tran, 2023). Tổng thể, kết quả hồi quy này hỗ trợ các giả thuyết trong tổng quan nghiên cứu, chứng minh rằng các yếu tố tổ chức, công nghệ và cá nhân đều ảnh hưởng đến khả năng tự quyết toán thuế. Từ đó, suy ra phương trình hồi quy như sau:

Y = 0.122 + 0.478*SP + 0.295*PL + 0.209*OS + 0.183*EE

Kết quả cho thấy, Yếu tố hệ thống và quy trình có ảnh hưởng mạnh nhất đến Hiệu quả tự quyết toán thuế (b = 0.478), điều này phù hợp với các nghiên cứu trước đó, như của OECD (2019), khẳng định rằng hệ thống thuế điện tử và quy trình đơn giản đóng vai trò quan trọng trong việc nâng cao tỷ lệ tuân thủ thuế. Các Yếu tố cá nhân và Yếu tố tổ chức và hỗ trợ cũng có ảnh hưởng đáng kể, đặc biệt là Yếu tố cá nhân với b = 0.295, cho thấy nhận thức và thái độ cá nhân ảnh hưởng trực tiếp đến hành vi tự quyết toán thuế (Ajzen, 1991). Tuy nhiên, Yếu tố môi trường bên ngoài có tác động thấp nhất, phản ánh rằng, mặc dù các yếu tố pháp lý và chính sách có ảnh hưởng, nhưng không mạnh mẽ như các yếu tố khác. Điều này cũng đồng nhất với tổng quan nghiên cứu, khi các yếu tố công nghệ và cá nhân được nhận định là có tác động lớn hơn so với môi trường bên ngoài (Nguyen và Tran, 2023).

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Kết luận

Kết quả nghiên cứu cho thấy, có 4 yếu tố ảnh hưởng đến khả năng tự quyết toán thuế TNCN tại Đồng Nai. Trong đó, Yếu tố hệ thống và quy trình có tác động mạnh nhất, tiếp đến là Yếu tố cá nhân, Yếu tố tổ chức và hỗ trợ và cuối cùng là Yếu tố môi trường bên ngoài. Điều này khẳng định vai trò quan trọng của hệ thống thuế điện tử và sự hỗ trợ từ các tổ chức trong việc khuyến khích người dân tự quyết toán thuế, phù hợp với các nghiên cứu trước đây. Kết quả này cũng cung cấp những chỉ dẫn quan trọng cho các cơ quan thuế và các doanh nghiệp trong việc cải thiện hệ thống hỗ trợ và truyền thông về thuế, nhằm nâng cao tỷ lệ tuân thủ thuế.

Hàm ý quản trị

Dựa trên kết quả nghiên cứu, tác giả đưa ra một số hàm ý quản trị như sau:

Một là, cải thiện hệ thống thuế điện tử: Các cơ quan thuế nên tiếp tục cải tiến giao diện và quy trình kê khai thuế trực tuyến, làm cho nó trở nên dễ sử dụng và thân thiện hơn với người dùng.

Hai là, tăng cường hỗ trợ từ tổ chức: Các doanh nghiệp và cơ quan thuế cần cung cấp thông tin rõ ràng và hỗ trợ kịp thời để người dân có thể thực hiện tự quyết toán thuế dễ dàng hơn.

Ba là, nâng cao nhận thức cá nhân về nghĩa vụ thuế: Các chiến dịch giáo dục về thuế nên được tổ chức rộng rãi để nâng cao hiểu biết của người dân về quyền lợi và nghĩa vụ thuế.

Hướng nghiên cứu tương lai

Nghiên cứu cũng còn một số giới hạn. Đầu tiên, mẫu nghiên cứu chỉ tập trung vào một khu vực địa lý duy nhất (Đồng Nai), điều này có thể ảnh hưởng đến tính khái quát hóa kết quả cho các khu vực khác. Thứ hai, nghiên cứu chỉ khảo sát những yếu tố tác động đến hành vi tự quyết toán thuế mà chưa xem xét đến các yếu tố tâm lý hoặc yếu tố cá nhân sâu hơn như động lực nội tại hoặc các rào cản tâm lý.

Hướng nghiên cứu tương lai có thể mở rộng mẫu nghiên cứu để bao quát nhiều khu vực khác nhau và phân tích thêm các yếu tố tâm lý, như: động lực hoặc rào cản tâm lý, ảnh hưởng đến hành vi tuân thủ thuế. Ngoài ra, nghiên cứu có thể khám phá sự tác động của các yếu tố xã hội và văn hóa đối với hành vi tự quyết toán thuế, đặc biệt là trong bối cảnh chuyển đổi số và các chính sách thuế linh hoạt./.

TÀI LIỆU THAM KHẢO

1. Ajzen, I. (1991), The theory of planned behavior, Organizational Behavior and Human Decision Processes, 50(2), 179-211.

2. Allingham, M. G., and Sandmo, A. (1972), Income tax evasion: A theoretical analysis, Journal of Public Economics, 1(3-4), 323-338.

3.Alm, J., Bloomquist, K. M., and McKee, M. (2012), On the external validity of laboratory tax compliance experiments, Economic Inquiry, 50(3), 676-689.

4. Binh, T. H., and Nguyen, L. T. (2020), The role of tax compliance in economic development, Journal of Economic Policy.

5. Cronbach, L. J. (1951), Coefficient alpha and the internal structure of tests, Psychometrika, 16(3), 297-334.

6. Field, A. (2009), Discovering statistics using SPSS (3rd ed.), Sage.

7. Hair, J. F., Black, W. C., Babin, B. J., and Anderson, R. E. (2010), Multivariate data analysis (7th ed.), Pearson.

8. Hoang, V. D. (2021), Tax incentives and compliance behavior: Evidence from Vietnam, Journal of Tax Studies.

9. Kirchler, E., Hoelzl, E., and Wahl, I. (2008), Enforced versus voluntary tax compliance: The "slippery slope" framework, Journal of Economic Psychology, 29(2), 210-225.

10. Nunnally, J. C. (1978), Psychometric methods (2nd ed.), McGraw-Hill.

11. Nguyen, H. M., and Tran, Q. H. (2023), Organizational support and tax compliance in emerging markets, Vietnamese Journal of Finance and Management.

12. Nguyen, H. M., Le, T. P., and Tran, Q. H. (2022), Challenges in individual tax compliance in Vietnam, Asia-Pacific Tax Review.

13. OECD (2019), Tax Administration 2019: Comparative Information on OECD and Other Advanced and Emerging Economies, Paris: OECD Publishing.

14. Tran, N. T. (2023), Digital transformation and its impact on tax administration in Vietnam, Vietnam Financial Review.

| Ngày nhận bài: 05/12/2024; Ngày phản biện: 10/12/2024; Ngày duyệt đăng: 14/12/2024 |